时间:2020-07-15 09:24 │ 来源:米内网 │ 阅读:1324

2019年国家相关部门对“保健”市场的整治行动、药品零售行业的改革和规范、《电子商务法》的实施等因素叠加,行业遭受全方位的洗礼,龙头药企汤臣倍健业绩惊现首亏,一度引发业界震荡。米内网最新数据显示,2019年中国城市零售药店保健品总规模仅为201亿元,近四年来增速首次为负值。业内人士预计,上述政策将在较长时期内对保健品行业产生持续的影响,如何破局成为相关企业需要迫切思考的问题。

保健品市场承受巨大压力,首次出现负增长

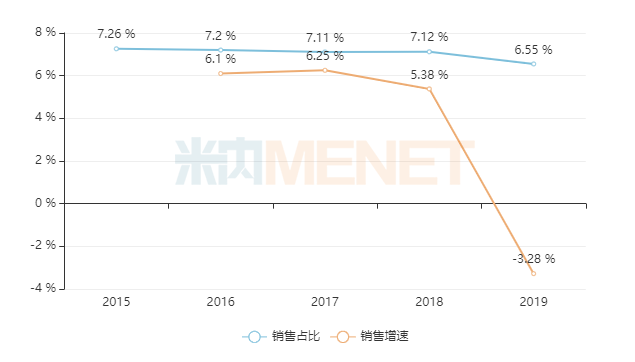

图1:中国城市零售药店保健品市场情况

来源:米内网中国城市零售药店格局

米内网数据显示,2015-2018年中国城市零售药店保健品市场销售规模呈现上涨态势,2018年突破200亿元关口,取得了208亿元的优秀成绩,这四年间保健品的销售占中国城市零售药店总体销售的7%左右,销售额增速保持在5%~6%的区间。

2019年,国家层面加大了对保健品市场的整治力度,城市零售药店无可避免地成为重点检查对象,加上“地方医保定点药店不能销售非药品”的规定近年来蔓延至越来越多的省市,业界对于保健品市场前景越发忧虑。

2019年中国城市零售药店保健品市场首次出现负增长,降幅达3.28%,勉强立足于200亿“战线”,但市场占比却下滑至6.55%;与之形成鲜明对比的是,药品(化学药+中成药)的市场占比回升至接近80%。随着处方外流、国家集采等政策的落地推行,一些新获批上市但未进入医保的的替尼、单抗等产品以及集采失标的品牌陆续进入零售药店,药品占比将有望再次提升,保健品能否承压?值得继续关注。

TOP20品牌大洗牌,“一哥”坐拥两大10亿单品

表1:中国城市零售药店保健品TOP20品牌(单位:亿元)

注:终端销售额未超亿元的用*代替

2019年TOP20品牌合揽76.7亿市场,合计市场份额上涨至38.08%,市场集中度仍不算太高。从品牌的位次来看,2个品牌新上榜,5个品牌上升,7个品牌下降。

头三位仍由“一哥”汤臣倍健掌握,氨糖软骨素钙片、蛋白粉、钙维生素D维生素K软胶囊2019年销售增长率为28.58%、10.51%、15.62%,其中蛋白粉在2019年突破10.3亿元,成为该公司第二个超10亿单品。汤臣倍健在2019年年报中提到,公司进一步加大了品牌构建和市场培育,对蛋白粉进行战略性资源投放,公司于2019年5月开始在央视、卫视和省台同步投放蛋白粉全新TVC(电视商业广告),并在新社交媒体、线下楼宇媒体等进行推广,重点输出蛋白粉可覆盖更多免疫力低下人群的消费属性,拓宽年轻消费群体,持续提升分销和终端覆盖。

从销售额来看,TOP20品牌9个增长率为正值,其中汤臣倍健除了氨糖软骨素钙片、蛋白粉、钙维生素D维生素K软胶囊外,新上榜的B族维生素片增速高达4292.64%;11个品牌销售额下滑,广州佰健生物工程公司的维生素B族片和维生素C片、西安杨健药业的珂妍胶囊、北京斯利安药业的金斯利安多维片,汤臣倍健的鱼油软胶囊和天然维生素E软胶囊6个品牌降幅超过10%。

汤臣倍健及子公司合占超3成市场,仙乐健康坐稳“第二把交椅”

表2:汤臣倍健及子公司市场占比情况(单位:亿元)

来源:米内网中国城市零售药店格局

汤臣倍健拥有广州市佰健生物工程有限公司100%的股权,在中国城市零售药店,2018年两家公司合计销售额超过70亿元,合计市场份额为34%,2019年在大环境趋紧的情况下,两家公司合计销售额下降了1.7亿元,但市场份额仍保持在34%的水平线,“一哥”地位稳如泰山。

近年来,随着消费者健康意识不断升级,对于不同类型的产品需求日益攀升,已成为行业龙头的汤臣倍健也在通过海外并购,扩充公司的产品线,以便继续占领霸主地位。2018年2月,公司耗资35.14亿元收购了澳大利亚的益生菌第一品牌Life-Space 100%股权;5月,耗资1亿元收购拜耳旗下具有70多年历史的儿童营养补充剂品牌Pentavite。原以为扩大了保健品版图,却遇到“猪队友”坑成了“首亏”:受多方面因素影响,LSG 2019年的经营未达预期,因而产生商誉减值和无形资产减值等合计达16.93亿元,汤臣倍健2019年净利润亏损3.56亿元,公司在年报中提到“在未对因合并LSG形成的商誉及无形资产计提减值的情况下,公司净利润达10.46亿元”。

6月29日汤臣倍健发布业绩预告,预计2020年上半年净利润约8.67亿至10.4亿元,原以为利好消息会刺激公司股价上涨,但当天早盘开盘不久突然闪崩跌停,业界人士估计原因来自于6月25日的一则定增公告:汤臣倍健计划募集不超过36.08亿元,用于珠海生产基地五期建设项目、珠海生产基地四期扩产升级项目、澳洲生产基地建设项目等项目建设以及补充流动资金,其中澳洲生产基地建设项目投资总额约3.9亿元,拟使用募集资金3.77亿元,股民难以理解为何要往坑里撒钱。

无独有偶,6月下旬,美国老牌保健品公司GNC表示已申请破产保护,并计划关闭7300家门店中的1200家。两家国外保健品巨头瞬间爆雷,也引发了业界关于海外并购的讨论。中国的保健品行业起步较晚,行业规范、品牌打造等与一些发达国家相比差距较大,加上最近几年海淘热潮持续,个人代购等各式各样的渠道带动了国外品牌进入内地市场,“口碑好”成为了海外品牌的优势之一。国内企业通过并购能迅速获得最佳效益,同时能拉动公司品牌的市场定位高度,这样的战略布局无可厚非,然而,随着《电子商务法》的实施,将导致部分个人代购商退出,目前国外疫情也影响着出口贸易以及国外市场的收益,预计短期内仍需要依靠国内品牌来带动业绩提升。

撇开龙头汤臣倍健及子公司,“第二把交椅”之争也是相当激烈,米内网数据显示,仙乐健康于2015年、2017年、2018、2019年均把养生堂药业抛在了身后,市场份额从2015年的5.58%上涨至2019年的6.29%,销售额也从2015年的9.8亿元上涨至2019年的13亿元。

TOP20品牌中,仙乐健康两个上榜的品牌表现亮眼:B族维生素片首次挤进前20位,销售额达1.43亿元,增长率为5.22%,是2019年另一个新上榜的品牌;拳头产品氨糖软骨素加钙片2016-2019年的增长率分别为21.61%、10.12%、7.74%、39.69%,排名也从2015年的TOP15上升至2019年的TOP6。此外,该公司在中国城市零售药店的过亿产品还有维生素C咀嚼片,2019年销售额下滑了14.43%。

仙乐健康成立于1993年,2019年9月登陆A股。与汤臣倍健不同,仙乐健康的业务模式分为自主开发产品合同生产服务、客户开发产品合同生产服务以及为客户进行定制化产品开发并提供合同生产服务,合作大客户有辉瑞制药、葆婴、美乐家、HTC Group等国内外知名企业。

同样积极参与海外并购,仙乐健康于2016年12月斥资3143.75万欧元收购欧洲五大软胶囊制造商之一的德国Ayanda公司。在招股说明书上提到,通过对欧洲区域竞争对手Ayanda进行收购,仙乐健康软胶囊产能得到了提升,同时也提升了在欧洲市场的竞争力及在欧洲的销售规模与市场占有率。数据显示,收购前(2016年)仙乐健康欧洲地区销售收入占公司境外销售收入比重为42.09%,收购完成后,2017年、2018年和2019上半年,欧洲地区销售收入占公司境外销售收入比重分别为73.82%、72.94%和68.10%,成绩斐然。

仙乐健康在2019年年报中提到,Ayanda计划投资不超过750万欧元改造现有车间,新添置两条软胶囊生产线,用于生产益生菌软胶囊和软胶囊新品类,项目已完成项目设计和招标工作,预计2021年完工投产。

结语

随着国家相关政策的不断完善,我国保健品市场进入更为有序、规范的时代,优胜劣汰下,市场集中度不断提高。不可否认,国外大品牌经历了长时间的打磨与传播,无论是在当地市场或是进军国内,受欢迎程度也是相当高,国内企业通过并购快速获益无可厚非,然而全球经济瞬息万变,中国已经成为了世界贸易不可忽视的地区,在吸纳“洋品牌”、“洋技术”的同时,也应该加强国内品牌的打造,近年来药品市场走创新路线已显现出了优势,未来保健品会否也会走创新路线?留待市场给予验证。